フリーランスって確定申告は必要なの?

事業所得の確定申告が必要だね!

事業所得ってなんだっけ…よく分からないから教えて!

確定申告シーズンになってから、事業所得と雑所得の違いがわからずに不安に感じている人も多いのではないでしょうか。

申告期限の3月15日までに確定申告をしなければ、ペナルティとして延滞税や加算税などを追加納付しなければなりません。

安心して申告できるよう、事業所得の確定申告の仕組みをしっかり学んでおきましょう。

- 事業所得の意味と範囲

- 確定申告を楽にする方法

- 確定申告時の注意点

ちゃんと理解をすれば難しくないから、落ち着いて準備を進めていこうね!

事業所得の確定申告が必要となるケース

会社員とフリーランスでは、確定申告が必要となる事業所得の金額が異なります。

会社員は給与以外の所得が20万円を超えた場合、フリーランスは48万円を超える事業所得がある場合に確定申告が必要です。

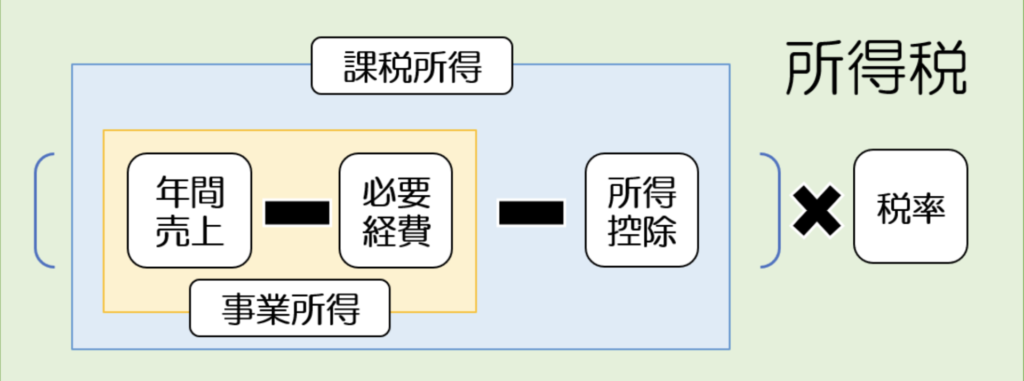

納税額は、年間売上から必要経費と所得控除を差し引いた金額に税率をかけて算出します。これらを計算・申告することを「確定申告」と呼びます。

事業所得と雑所得の判断ポイント

所得の種類は、不動産収益や雑所得、株式投資の利益によるものなど、事業所得を含めると10種類に分けられます。

確定申告をする際は、事業所得で申告するか、雑所得で申告するかを正しく判断しなければなりません。ただ、事業所得と雑所得に明確な判定基準がなく、納税者本人が判断するのが難しいのが現状です。

しかし、国税庁が2022年10月17日に「所得税基本通達の制定について」一部改正(決定)を公表し、曖昧だった事業所得と雑所得の判断ポイントが明確化されました。

明確化された基準は以下の通りです。これらの基準のいずれかに該当する場合は、事業所得として認められず、雑所得となってしまいます。

- 帳簿書類がない

- 副業収入の割合が全体収入の10%に満たない

- 赤字が3年間続いている

最終的な判断は税務署がしますが、明らかに事業としての所得ではない場合は、事業所得ではなく雑所得で申告しましょう。

副業としてしっかり収入があれば、事業所得で問題なさそうだね!

確定申告の期限

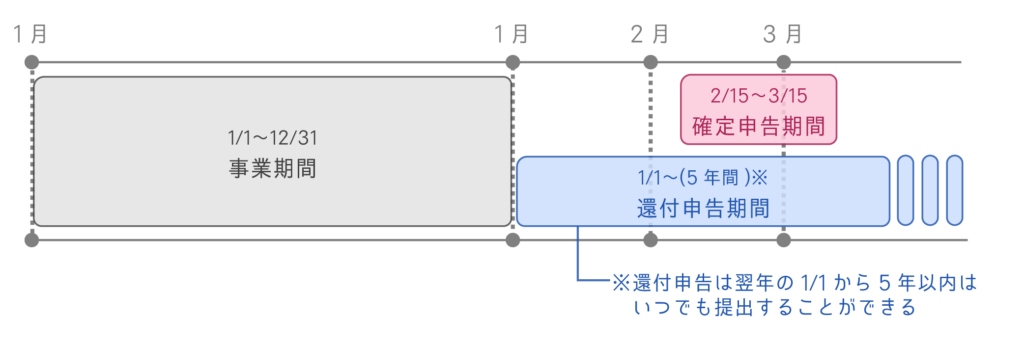

確定申告の提出期限は、翌年の2月16日〜3月15日と定められています。

期限を過ぎた場合には、延滞税や加算税などのペナルティの対象となるので注意しましょう。

うっかり期限を過ぎてペナルティを受けないために、余裕をもって申告しよう!

事業所得を確定申告する方法

事業所得の確定申告をするには、あらかじめ決められたルールに沿った事前準備が必要です。

確定申告前に行う3つの準備

確定申告前に必要な準備は、以下の3つです。

- 開業届を提出する

- 帳簿をつける

- 収支内訳書または決算書をつくる

1.開業届を提出する

開業届は、どこで、だれが、どのような事業をするのかを税務署に報告する書類です。事業開始から1ヵ月以内に提出する義務があります。

また、事業用の銀行口座を開設したり、オフィスを借りたりする際に、開業届の提出を求められるケースがあります。事業をスムーズに進めるためにも、開業届を提出しておきましょう。

ほかにも、確定申告時に最大65万円の控除が受けられる「青色申告特別控除」の特典があります。控除の適用を受けるには「青色申告承認申請書」を開業届とあわせて提出する必要があるので、忘れずに提出しましょう。

freee開業を使えば、開業届と青色申告特別控除が簡単に提出できるよ!

2.帳簿をつける

帳簿とは、1年間の売上や経費などの流れを把握するための記録書類です。記録する内容は主に以下とおりです。

- 取引が発生した年月日

- 取引相手の名称

- 取引内容

- 取引金額

- 取引科目

手書きやエクセルなどの表計算でも帳簿を作成できますが、会計ソフトを使うと、より簡単にミスなく作成できます。

おすすめの会計ソフトは、こちらの記事で解説しているよ

3.収支内訳書または青色申告決算書をつくる

帳簿をつけたら「収支内訳書」または「青色申告決算書」を作成します。

必要な書類は、青色申告と白色申告で異なり、白色申告は「収支内訳書」、青色申告は「青色申告決算書」で申告します。

青色申告決算書の方が作成書類が多く、作成方法も複雑です。ただ、最大65万円の所得控除が適用されると、約13万円(税率20%の場合)の節税効果があるので、可能な限り利用しましょう。

収支内訳書や青色申告決算書は、以下の方法で作成します。

- 手書きまたは表計算ソフトなどでつくる

- 確定申告書作成コーナーでつくる

- 会計ソフトでつくる

これらの書類は、国税庁が提供している、国税庁の確定申告書等作成コーナーでも作成でき、パソコンとインターネットがあれば誰でも無料で利用できます。

今はパソコンのみだけど、2023年からスマホでもできるようになるよ!

また会計ソフトを利用すれば帳簿をつけるだけで、自動的に収支内訳書や青色申告決算書が作成できます。また、電子申告で提出できるため、税務署に行く手間が省けます。

自動で決算書ができちゃうなんて、会計ソフトは便利だね!

◆確定申告書の提出方法

事前準備ができたら、確定申告書を作成して税務署へ提出します。

確定申告書は手書きや会計ソフトで作成できますが、国税庁がオンラインで提供している国税庁の確定申告書等作成コーナーでも作成可能です。

確定申告書の方法は、以下の3点です。

- 電子申告(e-Tax)

- 税務署へ郵送

- 税務署へ直接持ち込む

1.電子申告(e-Tax)

インターネットを利用した電子申告(e-Tax)は、場所を選ばずいつでも提出できるのがメリットです。

電子申告には、国税庁の確定申告書等作成コーナーで作成した確定申告書データを直接提出する方法と、会計ソフトを使って提出する方法があります。

質問形式で簡単に申告できるので、申告手続きに不安を持っている人は、ぜひ活用してみましょう。

会計ソフトを利用すれば、さらに手続きがわかりやすくて楽だよ!

2.税務署へ郵送

確定申告書を紙で提出したい人は、申告書を印刷して郵送しましょう。

提出した記録を手元で確認したい場合は、返却用の申告書を同封すれば返却されます。切手を貼付した返信用の封筒の同封を忘れると、返却されなくなってしまうので注意が必要です。

また紙で申告する場合はマイナンバーカードのコピー(なければ通知カード+身分証明書)に加えて、控除書類の同封が必要となるので注意しましょう。

3.税務署へ直接持ち込む

確定申告書に不安がある人は、税務署に持ち込んで直接提出するのがおすすめです。

確定申告書を持ち込む際は、マイナンバーカードのコピー(なければ通知カード+身分証明書)や控除書類など、確定申告に必要な書類がないと相談を受け付けてくれない場合があるので注意しましょう。

確定申告シーズンは窓口が混雑するから、事前予約をしようね!

まとめ:事業所得の確定申告は会計ソフトがあれば簡単

事業所得の確定申告に難しいイメージを持っているかもしれませんが、事前準備を進めておけけば、誰でも申告できます。

会計ソフトを利用すれば、簿記の知識がなくても確定申告書が簡単に作成できるので、まだ会計ソフトを持っていない人は検討してみてください。

- 状況によって提出書類が異なる

- 開業届と青色申告承認申請書はセットで提出する

- 提出期限を過ぎると控除や特例が受けられない

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!