個人年金保険と投資信託のどっちを選べばいいかな?

始める目的や状況にあった方を選ぶのがおすすめだよ!

そうなんだ!詳しく教えて!

将来に備えてお金を積み立てたいときに、個人年金保険と投資信託のどちらを選ぶべきか悩んでいる人は多いのではないでしょうか。

個人年金保険と投資信託は特徴が異なるので、自分にあった方を選ぶことが大切です。

この記事では、個人年金保険と投資信託のメリットやデメリットを解説します。

- 個人年金保険と投資信託の違い

- 個人年金保険のメリット・デメリット

- 投資信託のメリット・デメリット

個人年金保険と投資信託のどちらを始めるべきか迷っている方は参考にしてね!

始める目的に応じて個人年金保険と投資信託を選択する

個人年金保険は、資産運用するものではなく、老後資金を準備するために加入する保険商品です。

一方、投資信託は、運用次第でお金を大きく増やせる可能性があるので、資産を増やす目的で始めるなら、個人年金保険よりも投資信託がおすすめです。

個人年金保険は、年金受取開始時期を迎えたり、解約したりしなければ、積み立てたお金が手元に入ってこないため、老後資金以外の用途で使うことを防げます。

現金化できるタイミングが比較的柔軟な投資信託は、お金が必要になったときに活用できるメリットがある一方で、人によっては老後に向けた資金がなかなか貯まらないこともあります。

そのため、老後の資産作りを目的にしていて、それ以外の使い方をしないように制限したい人には、個人年金保険がおすすめです。

個人年金保険とは

個人年金保険とは、将来の年金と死亡保障の機能をあわせ持った保険です。老後の生活資金に備えるもので、あらかじめ決められた年齢になったときに年金として受け取るのが一般的です。

万が一、年金の受け取りを開始する前に被保険者が亡くなったときは、遺族に死亡給付金として支払われます。

なお、個人年金保険には、保険料の運用方法が異なる定額個人年金保険と変額個人年金保険があります。

定額個人年金保険は、一般的に払込期間中の利率が固定されているので、契約時点で将来の年金額が確定しているのが特徴です。一方、変額個人年金保険は、払い込んだ保険料を保険会社が運用し、その実績に応じて年金や解約返戻金の金額が増減します。

この記事では定額個人年金保険をメインに投資信託と比較していくね!

投資信託とは

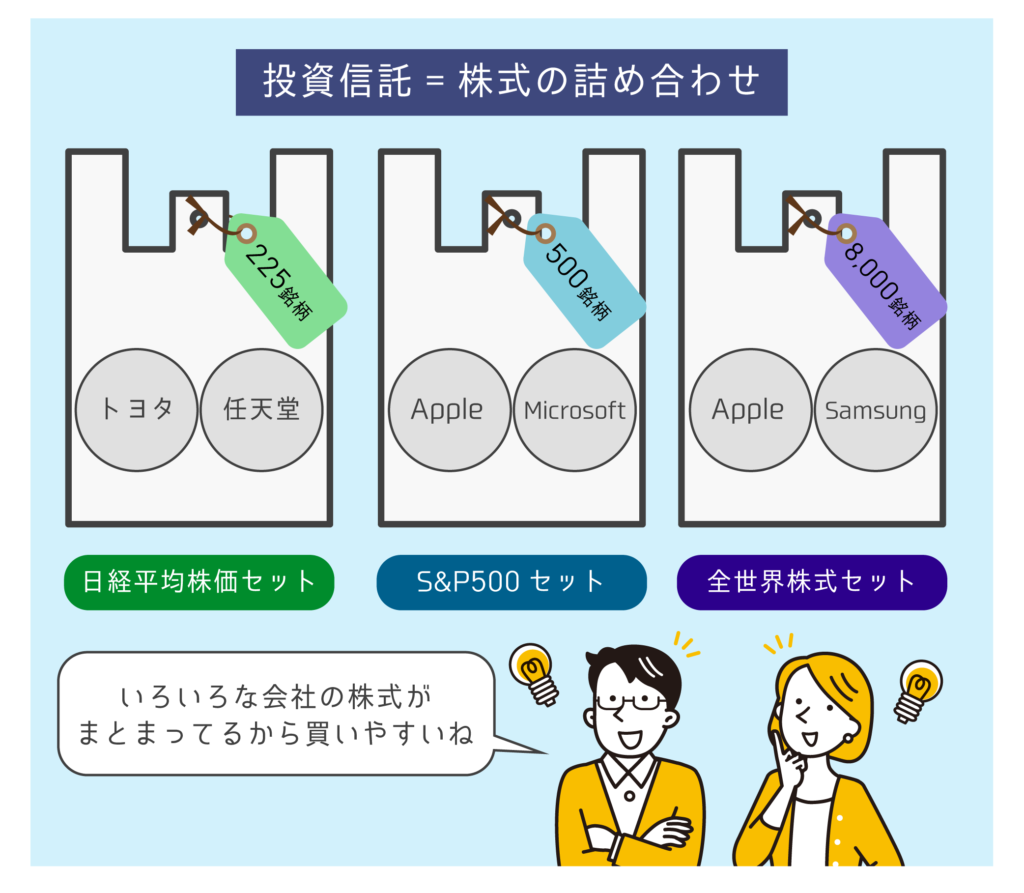

投資信託とは、資産をプロの投資家に預けて、代わりに運用してもらう金融商品です。投資信託は、下図のような国内外の株式や債券などを集めた詰め合わせパックとして販売されています。

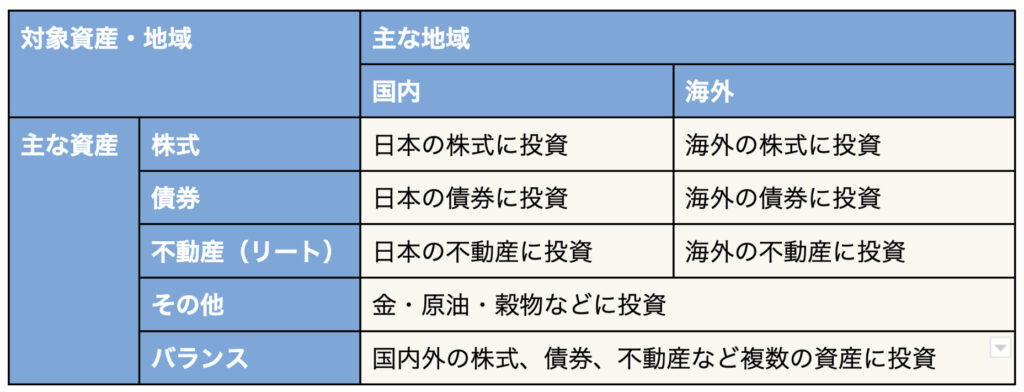

投資信託は、商品によって投資対象と運用方法が異なります。投資対象は以下のように株式や債券などの資産と、国内と海外の地域に分けられます。

なかには、複数の投資対象を組み合わせた商品もあり、一つの商品で分散投資ができます。

運用方法は「アクティブ型」と「インデックス型」に分けられ、それぞれの特徴は以下の通りです。

個人年金保険のメリット

個人年金保険を選ぶメリットは、以下の通りです。

- 計画的に老後資金を積み立てられる

- 投資の知識が必要ない

- 所得税・住民税が安くなる

それぞれ詳しく解説するね!

計画的に老後資金を積み立てられる

個人年金保険は、年金受取開始時期を迎えたり、解約したりしなければ、積み立てたお金が手元に入ってきません。

そのため、老後資金として貯めたお金を別の用途に使ってしまうことが少なく済みます。

また、利率が決まっている定額個人年金保険であれば、将来に向けてどのくらいの老後資金が必要なのかを検討し、計画的に積み立てやすいメリットもあります。

投資の知識が必要ない

投資信託では、最低限の投資知識が必要となりますが、個人年金保険の場合は、保険会社が運用してくれるので投資知識が求められません。

投資知識のない人でも、保険料払込期間終了まで保険料を払い続ければ、老後資金を準備できます。

所得税・住民税が安くなる

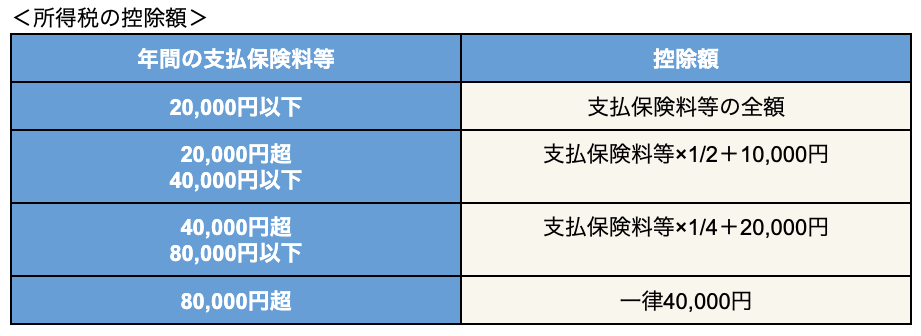

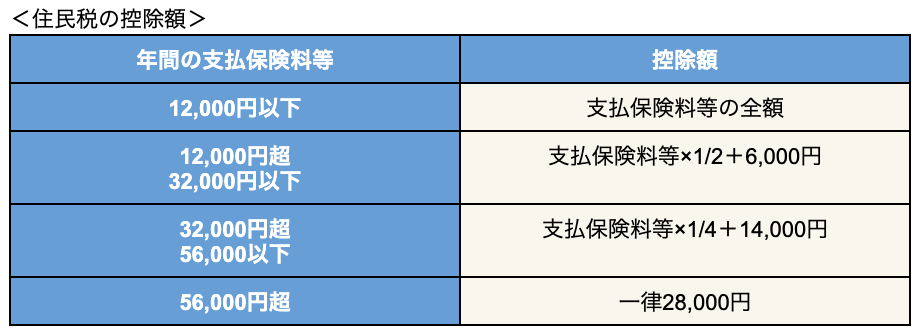

税制適格特約をつけた個人年金保険であれば、その年に支払った保険料に応じた生命保険料控除を受けられ、所得税や住民税が安くなる場合があります。

生命保険料控除とは、生命保険料や介護医療保険料、個人年金保険料を支払った場合に所得から差し引くことができるものです。

控除額は、年間の支払保険料や保険の契約時期に応じて異なります。2012年1月1日以降に契約した保険に対する控除額は以下の通りです。

個人年金保険のデメリット

個人年金保険を途中解約すると、積み立てた金額が返ってこない「元本割れ」を起こしてしまう可能性があります。また、インフレによってお金の価値が下がることも考えられます。

ここでは、個人年金保険を契約するデメリットを紹介します。

途中解約すると元本割れする場合がある

個人年金保険を保険料払込期間中に解約すると、解約返戻金が保険料の総額を下回ってしまうケースが多いです。

「保険料を払い込みできなくなった」「まとまったお金が必要になった」といった理由で、途中解約しないように、契約前に満期まで積み立てられるのかを確認しておきましょう。

インフレに弱い

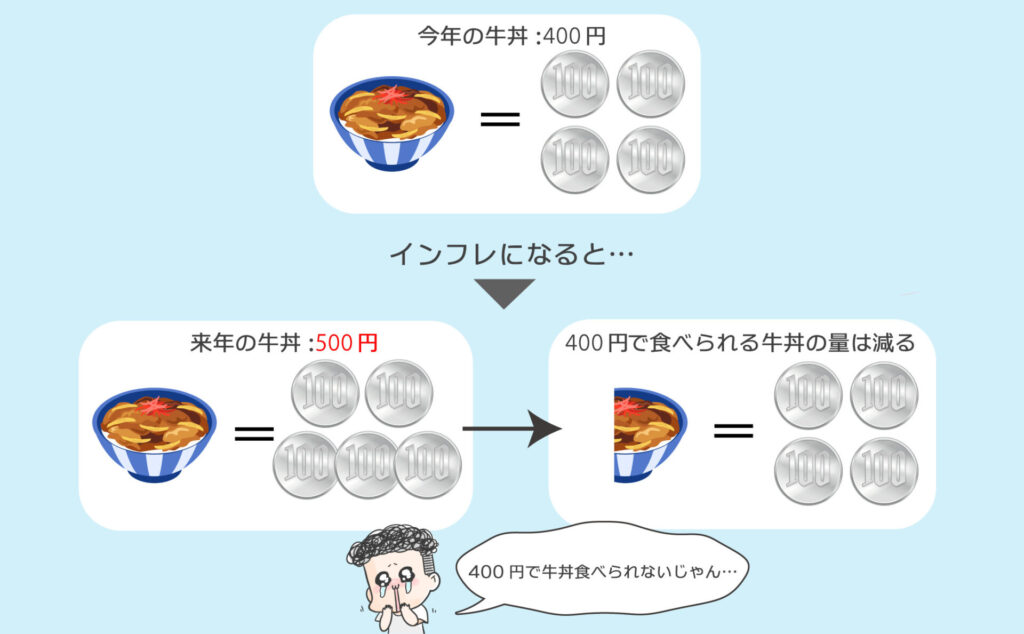

契約時に利率が固定されている定額個人年金保険には、将来受け取れる金額が決まっているメリットがありますが、インフレによってお金の価値が下がってしまうリスクがあります。

インフレが起きると、下図のように今までと同じモノを購入する場合でも、より多くのお金を支払わなければなりません。

年金として受け取ったお金の価値が減ってしまうと、老後生活が苦しくなることも考えられます。

なお、保険会社の運用実績によって年金額が増減する変額個人年金保険は、定額個人年金保険よりもインフレに強い傾向があります。

投資信託のメリット

投資信託を選ぶメリットには、以下の3つがあります。

- お金が大きく増える可能性がある

- インフレに強い

- 少額から始められる

お金が大きく増える可能性がある

投資信託の平均利回りは3~5%程度といわれており、適切な銘柄を選べば資産を大きく増やせる可能性があります。たとえば、50万円を利回り4%で複利運用すると、20年後に約109万円まで資産が増えます。

資産運用を目的とするなら、投資信託の方がおすすめです。

インフレに強い

インフレが起きると、お金の価値が下がってしまいますが、物価の上昇に連動する性質がある投資信託を保有していれば、インフレの影響を受けづらくなります。

現金や定額個人年金で保有していると、インフレによる影響が大きくなってしまうので、保有資産の一部に投資信託を入れておくのがおすすめです。

少額から始められる

投資信託は、多くの投資家から資金を集めているため、一人あたりの投資額が少なく済むメリットがあります。投資信託では、下図のように50万円の商品を5人の投資家で購入する仕組みとなっているので、一人あたりの負担が小さくなります。

100円から購入できる商品もあるよ!

投資信託のデメリット

投資信託には、元本割れのリスクがあったり、投資商品を選ぶための知識が必要になったりするデメリットがあります。

ここでは、投資信託を選ぶうえで、知っておきたいデメリットを解説します。

元本割れリスクがある

元本が保証されていない投資信託は、運用状況によって元本割れを起こす場合があります。

お金を大きく増やせる可能性がある反面、損してしまうリスクがあることも認識しておきましょう。

15〜20年スパンの長期投資をすれば、元本割れのリスクは軽減できるよ!

投資商品を選ぶ必要がある

投資信託は、運用自体をプロに任せられるものの、投資商品は自分で選ばなければなりません。投資商品を選ぶ際は、ある程度の投資知識が必要となるため、難しく感じる人もいるかもしれません。

投資商品によっては、期待していたリターンが得られないこともあるため、効率的に資産を増やすためには銘柄選びが重要です。

投資信託を始めるなら楽天証券とSBI証券がおすすめ

投資信託を始めるときは、銀行よりも手数料が安く、取扱ファンド数も多いネット証券を選ぶのがおすすめです。ネット証券のなかでも、特におすすめなのは楽天証券とSBI証券です。

楽天証券とSBI証券で迷っている人はこの記事を読んでね!

まとめ:目的に応じて個人年金保険と投資信託を選ぼう

個人年金保険と投資信託は、メリットやデメリットが異なるため、自分の状況や始める目的にあわせて決めることが大切です。

たとえば、インフレ対策をしながら資金を増やしたいなら投資信託、老後の資産作りを目的に積み立てたお金の使い方を制限したいなら個人年金保険がおすすめです。

それぞれの特徴を把握したうえで、どちらが自分に合った資産運用方法かを検討しましょう。

- 個人年金保険は老後資金を計画的に積み立てやすい

- 投資信託は資産が増える可能性がある

- 投資信託を始めるならネット証券がおすすめ

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!