新NISAってなんで導入されたの?

新NISAの導入には、政府と金融機関のいろんな思惑が隠されているよ。

え、詳しく教えて!

これまでのNISA制度の非課税期間や非課税限度額を拡大した新NISAが2024年1月から導入されました。

そんななかで「新NISAは何のために導入されたのか」「どう活用すればよいのか」といった疑問を抱いている人も多いのではないでしょうか。

新NISAの導入には、政府と金融機関の表と裏の狙いがあります。新NISAを上手に活用するためにも、政府の思惑を把握しておきましょう。

- 新NISAの特徴

- つみたて投資枠と成長投資枠の違い

- 政府と金融機関の思惑

新NISAを始めようか迷っている人は参考にしてみてね!

↓動画で視聴したい方はこちら↓

新NISAとは

NISAとは、投資信託や個別株などに投資して得た利益が非課税になる制度のことです。

新NISAは、これまでのNISA制度の非課税期間や非課税限度額を拡大した新制度のことで、2024年1月から導入されました。

新NISAの特徴は以下の3つです。

- 運用益が永遠に非課税

- 非課税投資枠が生涯で1,800万円

- 投資信託や個別株を購入できる

運用益が永遠に非課税

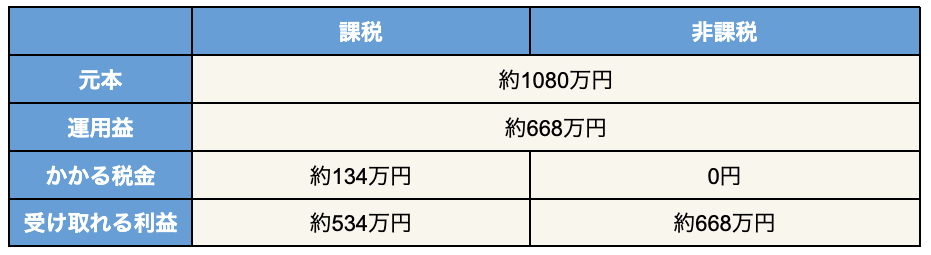

通常、投資で得た利益には約20%の税金がかかりますが、NISA口座で得た利益には税金がかかりません。

旧NISA制度には、非課税で運用できる期間に最長5年や20年という縛りがありましたが、新NISAには非課税期間への制限がありません。そのため、何年運用しても利益に税金がかからず、運用益をそのまま受け取れます。

たとえば、毎月3万円を年利3%で30年間積み立てたときの金額は、以下のように約134万円の差が生じます。

運用益が永遠に非課税の新NISAは、利益をまるごと受け取れるんだね!

非課税投資枠が生涯で1,800万円

新NISAでは、1,800万円の非課税投資枠を一生涯使えます。月4万円の積立投資を35年間続けた場合の投資額が1680万円なので、多くの人が使い切れないほどの投資枠があるといえるでしょう。

非課税投資枠は、保有商品を売却することで以下のように再利用することができます。

基本的につみたて投資枠だけでいいけど、成長投資枠で利用できるのは1,200万円が上限ということは覚えておこうね!

投資信託や個別株を購入できる

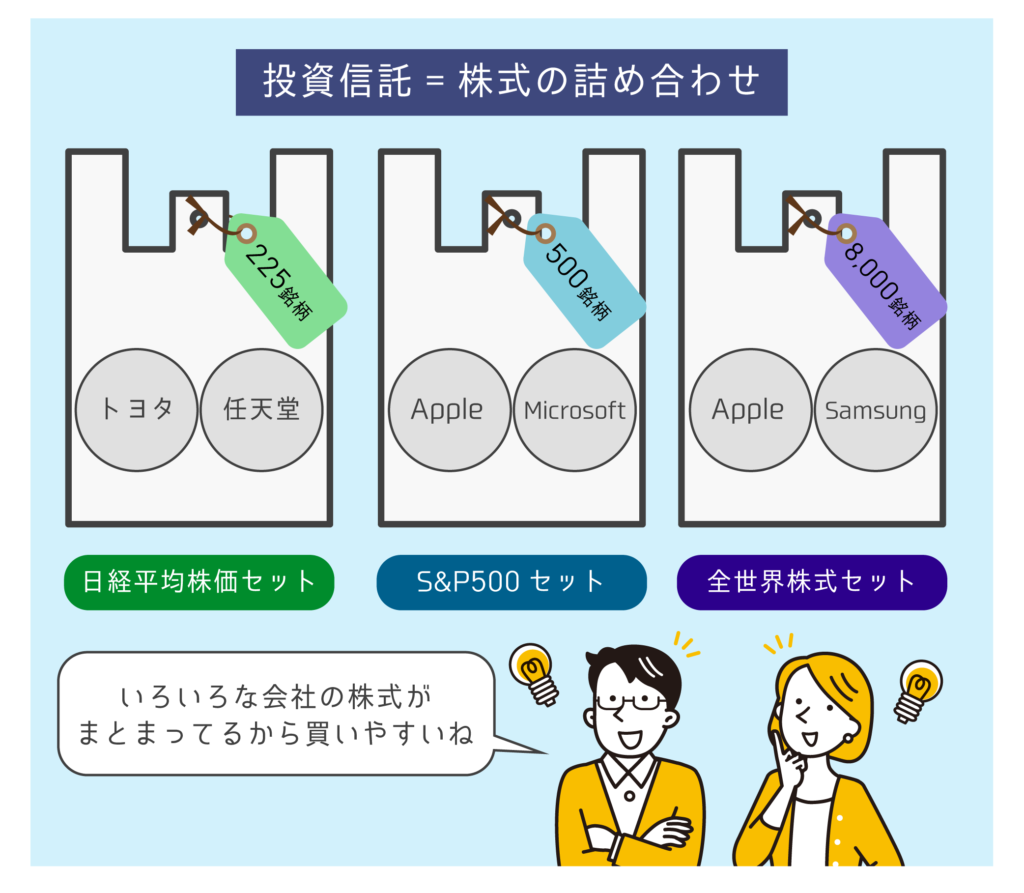

新NISAでは、投資信託と個別株が購入できます。

投資信託とは、以下のような株式の詰め合わせパックのことで、複数の銘柄に分散投資をすることで、値下がりリスクを軽減できます。

一方、個別株では企業ごとに投資することになります。そのため、投資先の企業の業績や評価が落ちると、株価が下落し、大きな損失を受ける可能性があります。

投資の知識と経験が豊富にあれば、個別株で利益を出せる可能性はありますが、投資初心者には難しいといえるでしょう。

投資初心者には、投資信託がおすすめだよ!

つみたて投資枠・成長投資枠とは

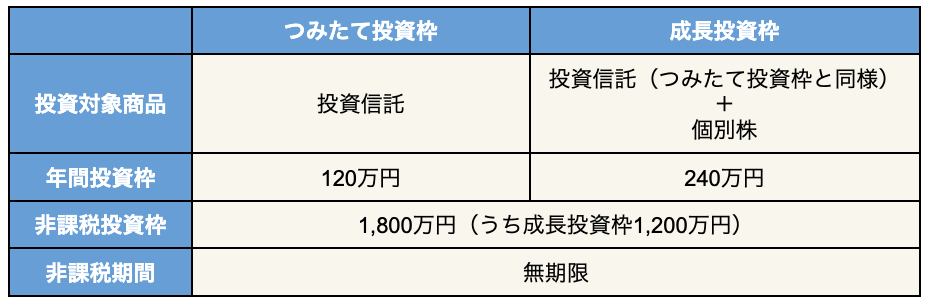

新NISAには、以下のように「つみたて投資枠」と「成長投資枠」の2つの投資枠があります。

つみたて投資枠

つみたて投資枠では、長期積立・分散投資に適した投資信託を購入できます。年間投資枠は120万円と、旧つみたてNISAの40万円より大幅に増えています。

つみたて投資枠では個別株の購入ができないので、投資初心者でも安心して始められるのが嬉しいポイントです。つみたて投資枠を活用するときは、毎月の投資金額と銘柄を設定して、コツコツ積み立てていきましょう。

成長投資枠

成長投資枠では、投資信託と個別株を購入できます。

個別株は、多くの利益を得られる可能性もありますが、大きな損失を受けるリスクがあります。投資を始めるときに短期的な利益を追い求めると、取り返しのつかないことになることがあるので注意しましょう。

成長投資枠の年間投資額は240万円と、1年間に投資できる金額がつみたて投資枠より多くなります。

なお、年間投資枠は、1年間で使い切らなくてはならないわけではなく、あくまでも「投資できる上限であること」を認識しておくことが大切です。必要な生活資金まで投資すると、家計が苦しくなってしまうので注意しましょう。

リスクを背負いたくない人は「つみたて投資枠」を利用しよう!

新NISAを導入した政府と金融機関の思惑

新NISAを上手に活用して資産形成していくためには、政府と金融機関の表と裏の狙いを把握しておくことが大切です。

ここからは、政府と金融機関の思惑を紹介します。

【思惑その1】「つみたて投資枠」で年金制度を補完する

少子高齢化が進んでいる日本では、公的年金だけで老後生活を送れなくなってしまう可能性があります。このような状況を避けたい日本政府は、老後資金を公的年金だけに頼らないように新NISAを導入したと考えられます。

新NISAは、長期積立・分散投資を前提としている制度で、運用益が非課税で受け取れるので、老後資金を準備するにはぴったりの制度です。新NISAを使って老後資金を自身で蓄えられれば、国民の不安も解消され、政府の負担も軽減されるのです。

また、インフレが進むとお金の価値が下がり、貯金だけでは生活が苦しくなってしまうことも考えられます。そのような状況を防ぐためにも、早いうちから新NISAで投資を始めておきましょう。

将来の年金がどうなるかは、以下の記事で詳しく解説しているよ!

【思惑その2】「成長投資枠」の手数料を金融機関の利益にする

成長投資枠で購入できる商品は、つみたて投資枠の対象商品に比べて手数料が高い傾向があります。

国民の資産形成を進めたい日本政府が「なぜ手数料が高い成長投資枠を導入したのか」といった疑問をもつ人も多いでしょう。

その理由には、銀行や証券会社のおかげで新NISAが成り立っていることから、金融機関に利益が発生する仕組みをつくらなければならなかったことが考えられます。

個別株は手数料が取られるだけでなく、値下がりによって大きな損失を受けるリスクがあります。投資初心者は、成長投資枠に手を出さずに、つみたて投資枠でコツコツと資産形成しましょう。

新NISAの主役は「つみたて投資枠」だと覚えておこうね!

これから新NISAを始めるならネット証券がおすすめ

新NISAを始めるためには、証券口座を開設しなければなりません。証券口座を開設するなら、銀行より手数料が安く、取扱ファンド数が多いネット証券がおすすめです。

ネット証券のなかでも、楽天証券とSBI証券はいずれもNISA口座開設数が300万口座を突破しており、つみたて投資枠の対象商品も多いため、おすすめの証券会社といえます。

楽天証券とSBI証券の違いは、以下の記事で詳しく解説しているよ!

まとめ:新NISAはつみたて投資枠でコツコツと資産形成しよう

新NISAには、年金を補完するという表の狙いと、金融機関に利益をもたらすという裏の狙いがあります。

投資初心者は、成長投資枠で個別株に手を出すと損するリスクが高いため、つみたて投資枠でリスクを抑え、コツコツと老後に向けて資産形成していきましょう。

- 新NISAは運用益が永遠に非課税

- 投資初心者はつみたて投資枠でコツコツと資産形成する

- 成長投資枠の手数料は金融機関の利益になる

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!