NISAで税金がかかるケースはあるの?

配当金の受け取り方法や投資する商品によっては課税されるケースがあるよ!

そうなんだ!詳しく教えて!

NISAは、投資信託や個別株で得た利益に対して税金がかからなくなる制度です。そのため、NISA口座でどれほどの利益を得たとしても課税されることはありません。

ただし、配当金の受け取り方法や投資する商品によっては税金がかかる場合があるので注意が必要です。

NISA制度で効率よく資産を増やすためにも、どのようなケースで課税されるのかを押さえておきましょう。

- NISAの概要

- NISAで課税されるケース

- NISAで資産運用する際の注意点

NISAの課税ポイントを押さえて資産運用しよう!

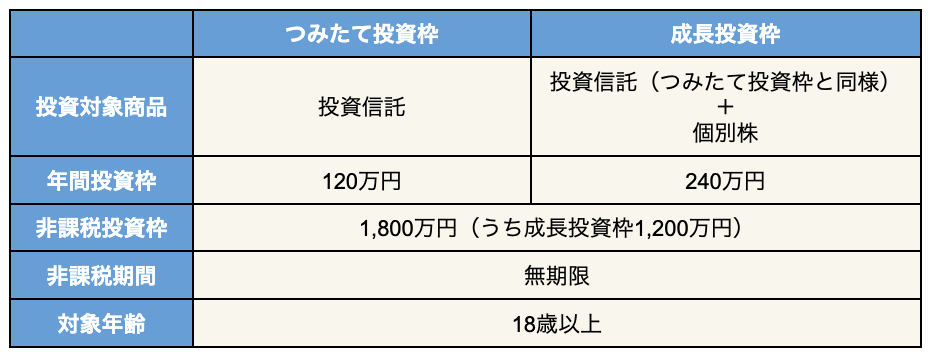

NISAの概要

NISAは、投資信託や個別株などの運用益が非課税になる制度です。NISAには投資信託を購入できる「つみたて投資枠」と、投資信託に加えて個別株も購入できる「成長投資枠」の2つの投資枠があります。

通常、投資で得た利益には約20%の税金がかかりますが、NISA口座では何年運用しても税金がかからず、運用益をそのまま受け取れます。

非課税投資枠は生涯で1,800万円です。月4万円の積立投資を35年間続けた場合の投資額が1680万円なので、多くの人が使い切れないほどの非課税投資枠が設けられているといえます。

なお、非課税投資枠は保有商品を売却することで、以下のように再利用できます。

非課税投資枠内で投資して得た利益はまるごと受け取れるよ!

NISAで税金がかかるケース

投資の運用益が非課税になるNISAですが、以下のケースでは課税されるので注意が必要です。

- 「株式数比例配分方式」以外で配当金を受け取る場合

- 外国株の配当金を受け取る場合

「株式数比例配分方式」以外で配当金を受け取る場合

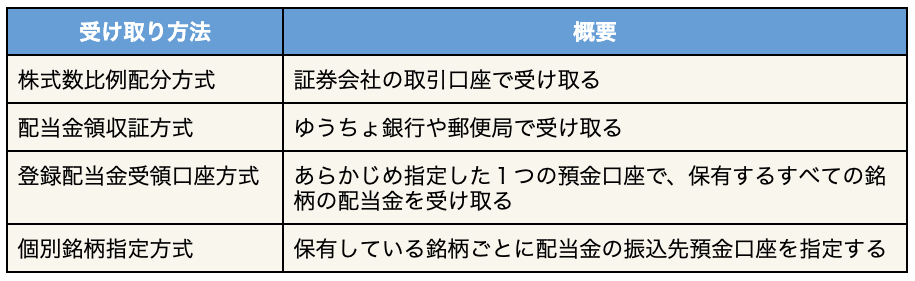

NISA口座での配当金や分配金の受け取り方法は、以下の4つから選択できます。

「株式数比例配分方式」以外の方法で配当金や分配金を受け取る場合は、約20%の税金が源泉徴収されてしまうので注意が必要です。配当金の受け取り方法は、証券会社のホームページから確認・変更できます。

なお、NISA口座の配当金受け取り方法を「株式数比例配分方式」にすると、すべての証券口座の受け取り方法が一括変更されます。受け取り方法を証券会社ごとで変えることはできないので注意しましょう。

配当金の受け取り方法が「株式数比例配分方式」になっているかを確認してみよう!

外国株の配当金を受け取る場合

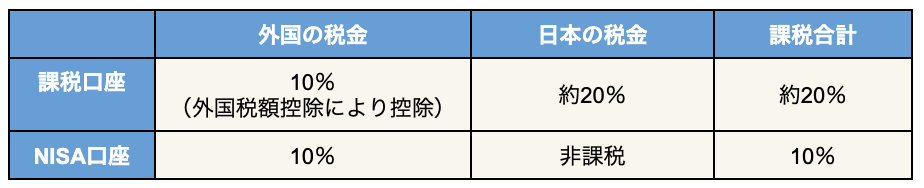

NISA口座で外国株に投資すると、外国税として配当金から10%の源泉徴収がなされます。課税口座で取引をしていると、残った金額に対して約20%の日本の税金がかかることになります。

しかし、これでは日本と外国で二重課税されることになるため、確定申告で「外国税額控除」を受ける必要があります。この控除を受ければ外国税を所得税や住民税から差し引いて日本の税金のみがかかる状態にできます。

これらの関係を表にまとめると、以下のとおりです。

ただし、NISA口座で運用する外国株の配当金は日本で税金がかからず、二重課税にならないことから外国税額控除が適用できません。そのため、NISA口座で外国株に投資した場合の配当金には10%の外国税がかかってしまいます。

NISAの税金に関する注意点

NISA口座で資産運用する際は、以下のポイントに注意しましょう。

- 課税口座と損益通算や繰越控除ができない

- 課税口座からNISA口座へ移管できない

- 旧NISA口座から新NISA口座へ移管できない

課税口座と損益通算や繰越控除ができない

課税口座で損益が発生した場合は、損益通算や繰越控除ができます。しかし、NISA口座の損失は、課税口座と損益通算や繰越控除ができないので注意が必要です。

損益通算と繰越控除について詳しく解説するね!

損益通算とは

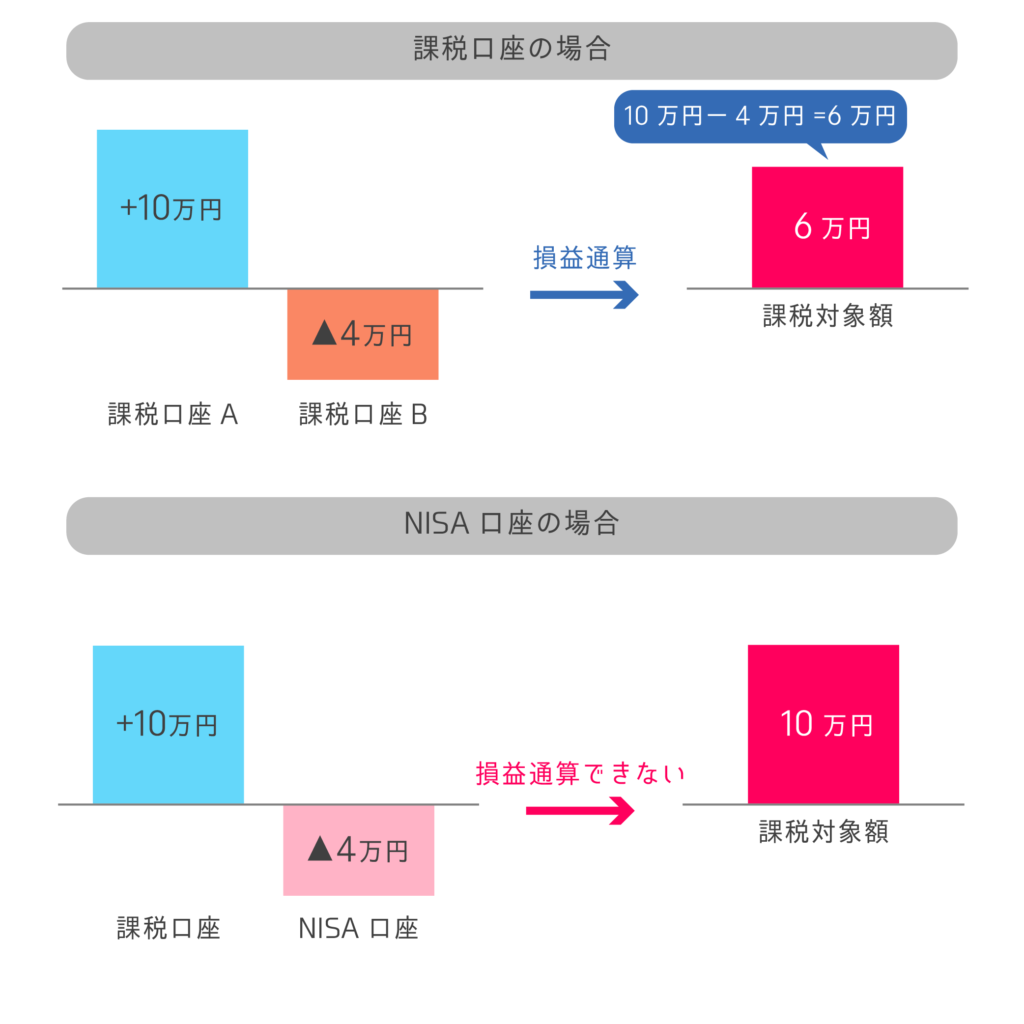

損益通算とは、1年間に生じた損失をほかの利益から差し引ける制度のことです。

たとえば、以下のように課税口座Aで10万円の利益が出て、課税口座Bで4万円の損失が出た場合、10万円の利益から4万円の損失を差し引けるため、課税対象額を6万円に減らせます。

一方、NISA口座で損失が出た場合は、その損失を課税口座の利益から差し引くことができないため、課税口座で出た利益がまるごと課税対象になります。

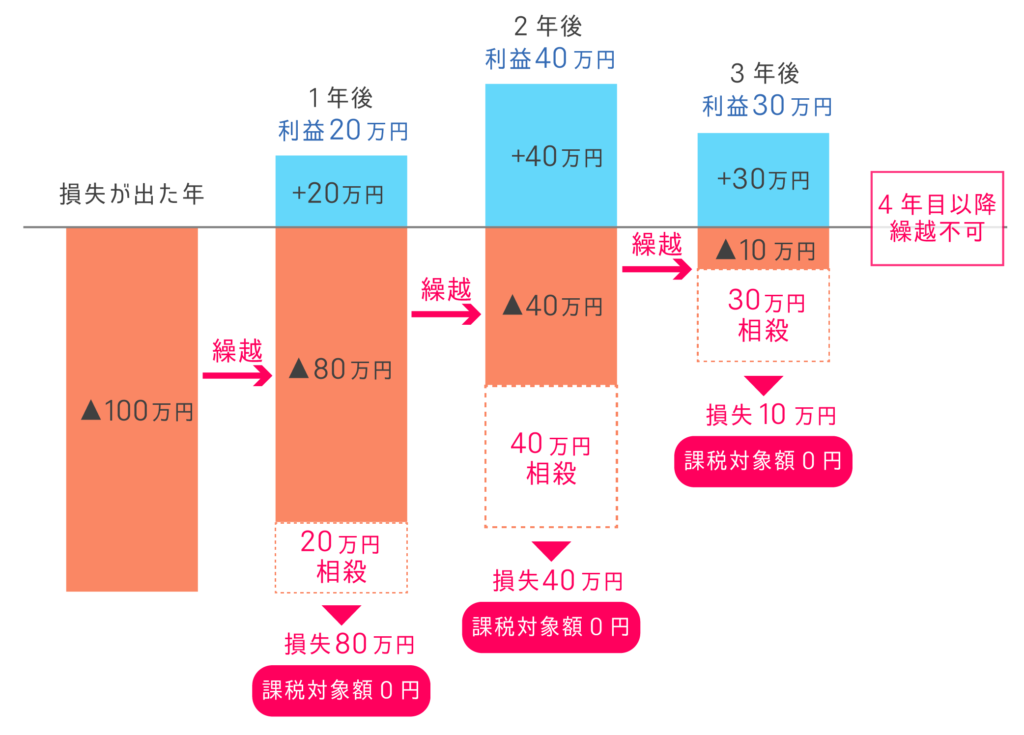

繰越控除とは

繰越控除とは、以下のように損益通算で引き切れなかった損失を最大3年間繰り越して利益から差し引ける制度のことです。損失を繰り越すためには、毎年確定申告をする必要があります。

NISA口座で発生した損失は、損益通算も繰越控除もできないよ!

課税口座からNISA口座へ移管できない

課税口座にある商品をNISA口座に移すことはできません。NISA口座で運用したい場合は、一度売却してNISA口座で買い直す必要があります。

NISA口座で買い直せば、その後の運用で得られる利益がすべて非課税になります。ただし、課税口座で含み益がある状態で売却した場合は、約20%の税金がかかることを認識しておきましょう。

旧NISA口座から新NISA口座へ移管できない

2023年末に終了したつみたてNISAや一般NISAで保有している商品は、非課税期間が終了するまでそのまま運用できます。たとえば、2023年につみたてNISAで購入した銘柄は2023年、一般NISAであれば2028年まで運用できます。

ただし、旧NISAで購入した銘柄は、2024年以降に開始された新NISA口座に移管することはできません。そのため、旧NISA口座で購入した銘柄は「非課税期間終了前に売却」または「非課税期間終了後に課税口座に払い出し」のいずれかを選択する必要があります。

まとめ:NISAの課税ポイントに注意して資産運用しよう

NISA口座で投資して得た利益には税金がかかりません。ただし、配当金を「株式数比例配分方式」以外の方法で受け取ったり、配当金を受け取れる外国株に投資したりすると、課税されるので注意が必要です。

効率的な資産運用をするためにも、NISAの課税ポイントを押さえておきましょう。

- NISAで配当金を受け取るときは「株式数比例配分方式」を選択する

- 外国株の配当金には10%の外国税がかかる

- NISA口座の損失は損益通算や繰越控除ができない

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!