個人事業税ってかからない人もいるの?

業種によってかからない人もいるし、税率も業種ごとに違うよ!

ボク、個人事業税がかかるみたいだ…なんとか節税できないかな?

個人事業税の節税は難しいから、ほかの税金の節税ポイントを押さえておくといいよ!

個人事業税は、法律で定められた事業にあてはまらない場合や、一定の所得を超えない場合はかかりません。

個人事業税の計算方法と納税時期は、所得税と異なるため、特徴を押さえておくことが大切です。

また、控除制度が少ない個人事業税は、納税額を減らすことが難しい傾向があります。

税負担を少しでも減らすためにも、所得税や住民税といった税金全体で節税することを意識していきましょう。

- 個人事業税がかからない条件

- 個人事業税の納付方法

- 個人事業主の節税ポイント

節税ポイントをしっかり押さえて、納税額を少しでも抑えよう!

個人事業税がかからない人

以下の要件を満たした場合は、個人事業税を納める必要がありません。

- 法定業種以外の事業をしている人

- 前年の事業所得が290万円以下の人

それぞれの要件を詳しく紹介するね!

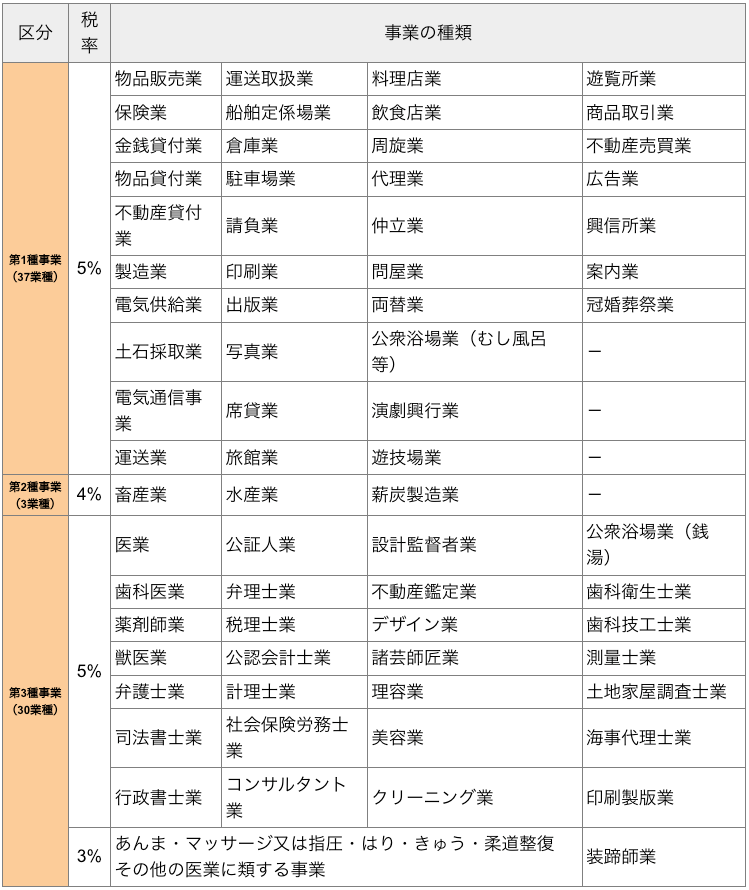

法定業種以外の事業をしている人

個人事業税は、地方税法で定められている以下の法定業種以外の事業をしている場合は、原則として納める必要がありません。

法定業種に当てはまらない業種としては、画家や漫画家などの芸術家が挙げられます。加えて、林業や農業、医療といった業種も非課税業種とされています。

ただし、漫画家であっても、広告業や出版業などに該当すると見なされた場合は、課税対象となるので注意が必要です。

個人事業税が課税されるかは、開業届や確定申告に記載した職業をもとに判断されるのが一般的だよ!

前年の事業所得が290万円以下

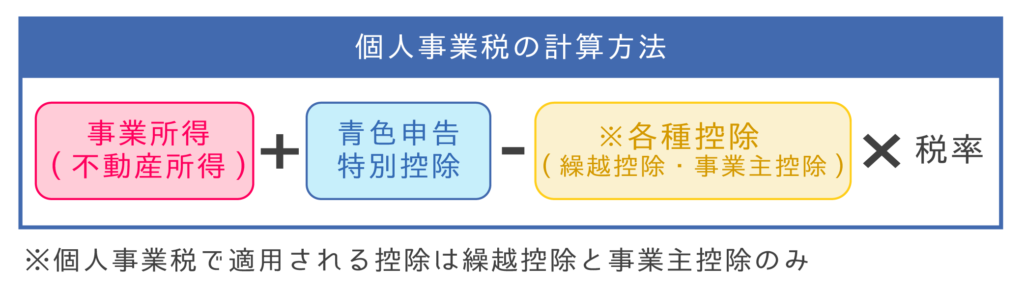

個人事業税では、年間290万円の事業主控除が適用されます。そのため、法定業種にあてはまる人であっても、前年の事業所得が290万円以下であれば、個人事業税はかかりません。

たとえば、課税所得が300万円の飲食店経営者(5%)の個人事業税は、以下のように計算します。

(300万円+65万円ー290万円)×5%=3万7,500円

※青色申告特別控除額が65万円、繰越控除は0円とする

事業税には、青色申告特別控除は適用されないから注意してね!

個人事業税の納付方法

所得税の確定申告をしていれば、個人事業税の申告をする必要はありません。

法定業種かつ前年の所得が290万円を超えた場合は、8月ごろ都道府県事務所から納税通知書が届き、8月と11月の2回に分けて以下の納付方法で納めるのが一般的です。

- 金融機関・都税事務所

- コンビニ

- バーコード決済

- QRコード決済

- クレジットカード

- ペイジー

- eLTAX電子納税

- 口座振替

個人事業税の納付方法は、都道府県によって異なるので、納付書や自治体HPなどで事前に確認しておきましょう。

個人事業主の節税ポイント

個人事業税には、年間290万円の事業主控除がありますが、青色申告特別控除や配偶者控除といった控除制度が利用できません。そのため、所得税や住民税より課税所得が大きくなってしまう可能性があります。

控除制度が少ない個人事業税を節税することは難しいため、所得税や住民税などの納税額を抑えることが大切です。

個人事業税以外の節税方法を紹介するね!

個人事業税を経費にする

個人事業税は、経費として計上できるため、翌年の所得税や住民税、個人事業税の納税額を抑えることが可能です。

個人事業税のほかにも、経費に含められる税金があるため、確定申告前に確認しておきましょう。

- 固定資産税

- 自動車税

- 印紙税

- 消費税

ただし、経費にできるのは事業に関わる部分だけなので、日用品を購入した際の消費税や、仕事をしていない自宅の固定資産税は経費にすることができません。

税務署に「この経費の計算根拠は?」と聞かれたときに答えられるようにしておこうね!

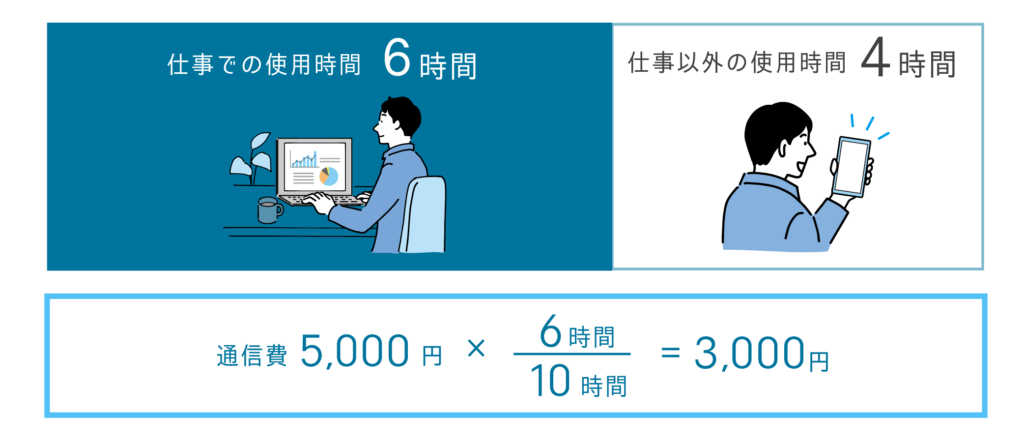

家事按分を活用する

家事按分とは、家賃や光熱費などの生活費のうち、仕事で利用した分を経費にすることです。

たとえば、パソコンやスマートフォンなどの通信機器を仕事とプライベートの両方で使っている場合は、下図のように計算します。

家事按分については、こちらの記事で詳しく紹介してるよ!

青色申告をする

確定申告には、青色申告と白色申告の2種類があります。より高い節税効果を得たいのであれば、青色申告を選択しましょう。

青色申告には、最大65万円の控除が受けられる「青色申告特別控除」や、事業を手伝っている家族への給与を経費にできる「青色事業専従者給与」などの多くの節税制度があります。

個人事業税では青色申告特別控除の適用されませんが、所得税や住民税で適用を受けると、納税額を大きく減らすことができます。

青色申告の適用を受けるには、青色申告承認申請書を提出したり、決算書を作成したりしなければなりません。決算書を作成するには、簿記の専門知識が必要になりますが、会計ソフトを活用すれば簡単に作成できるので、より大きな節税効果を得たい人は会計ソフトを使ってみましょう。

おすすめの会計ソフトはこちらの記事で解説しているよ!

まとめ:経費をうまく活用して節税しよう

個人事業税は、法定業種に含まれている事業をしていたり、所得が一定金額を超えたりした場合に納めなければなりません。

控除制度が少ない個人事業税は、節税することが難しいので、所得税や住民税といった税金で節税する意識をもつことが大切です。

所得税や住民税の節税ポイントを押さえて、納税額を押さえていきましょう。

- 非課税業種や所得290万円以下なら個人事業税はかからない

- 個人事業税は8月と11月に納付する

- 個人事業税や消費税は経費計上できる場合がある

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!