インボイス制度が始まっちゃったけど、結局どうしたらいいの…

インボイス制度に登録するか、登録を見送るかの選択が必要だね!

そうなんだ!じゃあ、ボクに最適な方法を教えて!

いいよ!インボイス制度による影響を知ったうえで自分にあった方法を選ぼうね!

インボイス制度に対して、どのように対応するべきか悩んでいる方は多いのではないでしょうか。インボイス制度に登録するべきか、登録を見送るべきかは、取引先の状況や収入によって異なります。

インボイス制度に登録する際は、どのような影響があるのかを知ったうえで、自分にあった方法を選択することが大切です。

- インボイス制度でフリーランスが受ける影響

- インボイス制度への対応方法

- 適格請求書発行事業者の登録方法

インボイス制度に不安を感じている方は参考にしてね!

そもそもインボイス制度とは

インボイス制度(適格請求書等保存方式)は、一定の記載要件を満たした請求書である「インボイス(適格請求書)」の交付や保存に関するルールを定めたものです。

消費税額を正確に把握し、計算ミスや課税漏れを防ぐために2023年10月1日から導入されました。

インボイス制度を知るには消費税の仕組みの理解が必要

インボイス制度の内容は、消費税の仕組みを事前に知っておくとスムーズに理解しやすくなります。

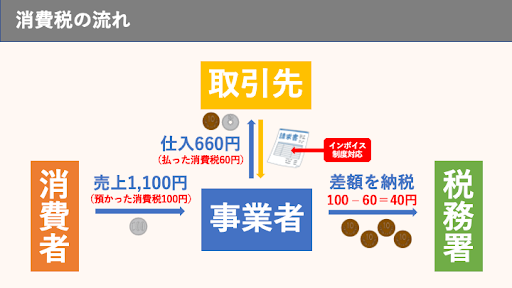

通常、事業者は消費者から預かった消費税と、取引先に支払った消費税の差額を国に納めることになっています。

仕入・経費で払った消費税を売上で受け取った消費税から差し引くことを「仕入税額控除」といいます。

インボイス制度の導入前は取引先が発行した請求書があれば、仕入税額控除が適用されていました。ところが、制度導入後は適格請求書でなければ、仕入税額控除が受けられなくなるのです。

そのため、インボイス制度開始後に、適格請求書を発行できない相手と取引すると、仕入税額控除が適用されず、消費税の負担額が大きくなってしまいます。

インボイスを発行できるのは適格請求書発行事業者

インボイス(適格請求書)を発行できるのは、適格請求書発行事業者に限られており、適格請求書発行事業者になれるのは課税事業者のみです。

そのため、免税事業者はインボイス制度に対応するために「消費税の課税事業者になるか」もしくは「免税事業者のままでいるか」の選択が必要となります。

インボイス制度でフリーランスが受ける影響

インボイス制度の開始に伴って、適格請求書発行事業者になる場合、免税事業者は課税売上高に関係なく、消費税の課税事業者とならなければなりません。

一般的に課税事業者は、前々年の課税売上高が1,000万円を超える事業者や、前年の1月から6月まで(特定期間)の課税売上高が1000万円を超えている個人事業者などが該当します。

免税事業者は受け取った消費税の納税義務が免除されますが、課税事業者は期日までに消費税の申告・納付をしなければなりません。

2026年9月30日までは2割特例(※)があるものの、免税事業者から課税事業者になると、税負担が大きくなることで、手元に残るお金が少なくなる可能性があります。

インボイス登録を見送れば納税額を減らすことができますが、仕事が減ってしまう場合もあります。

なぜなら、適格請求書を発行できない相手との取引は、仕入税額控除が適用されずクライアントの消費税の負担が大きくなるデメリットがあるためです。

税負担と仕事が減るリスクのどちらを取るか、じっくり考えてみよう!

インボイス制度への対応方法は主に2つ

インボイス制度への対応方法は主に以下の2つが挙げられます。

- 適格請求書発行事業者に登録する

- 適格請求書発行事業者の登録を見送る

1.適格請求書発行事業者に登録する

インボイス制度が開始される令和5年10月1日から登録を受けたい場合は、令和5年9月30日までに登録申請を行う必要がありました。

現在、課税事業者もしくは、前々年の課税売上高が1,000万円を超えている事業者は、適格請求書発行事業者であってもそうでなくても消費税の納税義務が発生するので、適格請求書発行事業者になっても大きな変化はないかもしれません。

一方、免税事業者の場合は、課税事業者への変更も同時に必要となります。

免税事業者が2023年10月1日から2029年9月30日までに適格請求書発行事業者の登録を受けた場合は、登録日から課税事業者となることができる経過措置もあります。

この期間であれば、適格請求書発行事業者の登録申請書のみの提出だけで済むので、手続きが楽になるでしょう。

なお、消費税の計算方法には、一般課税と簡易課税の2種類があり、どちらの課税方法にするかを選択しなければなりません。

一般課税では受け取った消費税と支払った消費税の差額を計算し、簡易課税では売上にかかる消費税額に「みなし仕入率」をかけて納税額を計算します。

消費税額の計算がシンプルな簡易課税を選ぶと、事務作業が楽になる一方で、業種や仕入税額によっては納税額が大きくなる可能性があります。

簡易課税制度の詳細を知りたい人はこの記事を読んでね!

2.適格請求書発行事業者の登録を見送る

免税事業者の場合、適格請求書発行事業者になることで、消費税を納税する義務が発生します。

そのため、免税事業者から課税事業者になるかは、取引先との状況を踏まえたうえで検討することが大切です。

たとえば、以下のようなケースでは、免税事業者のままでも取引に大きな影響を受けない場合があります。

- 取引先が消費者や免税事業者である場合

- 取引先の事業者が簡易課税制度を適用している場合

消費者や免税事業者は、そもそも仕入税額控除をする必要がなく、簡易課税制度を選択している事業者はインボイスが発行されていなくても仕入税額控除ができるためです。

このような条件に当てはまらない取引先でも、免税事業者を理由に必ずしも取引を断られるわけではありません。今まで通り取引を続けたいと考えている場合もあるので、取引先がどのような意向かを確認しておきましょう。

適格請求書発行事業者の登録方法

適格請求書発行事業者の登録方法は、「電子申請(e-Tax)」と「紙の申請書に記入」の2つがあります。

それぞれ詳しく解説するね!

電子申請(e-Taxソフト)

電子申請(e-Taxソフト)を利用すれば、国税庁の専用ソフトからインターネットを使って申請できます。申請書を郵送する手間がかからないので、郵送に比べて手続きが楽に済みます。

ただし、電子申請を利用する場合は、電子証明書(マイナンバーカード等)と利用者識別番号等が必要となるため、準備できない場合は次に紹介する「紙の申請書に記入」の方法で申請しましょう。

紙の申請書に記入

紙で申請する場合は、以下の方法で申請書を取得し、インボイス登録センターへ郵送、もしくは所轄の税務署に直接提出しましょう。

- 税務署へ取りに行く

- 国税庁の専用ページで申請書を印刷する

- 会計ソフトで申請書を印刷する

なお、freeeインボイス登録申請ナビを使うと、申請書を簡単に作成できます。

freeeインボイス登録申請ナビを使うときは、こちらの記事を参考にしてね!

まとめ:インボイス制度への対応は早めに進めよう

免税事業者の場合、インボイス制度の登録には課税事業者への変更が必要となるため、税負担が大きくなる可能性があります。

インボイス制度への登録が必要かどうかは、取引先の状況や収入への影響を考慮して、検討することが大切です。

すべて自分で対応しようとすると、提出先の間違えたり記載ミスをしたりすることで、より多くの手間が掛かる可能性があります。申請書の作成をサポートをしてくれるfreeeの機能を活用してみましょう。

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!