簡易課税ってなに?インボイス登録するだけじゃダメなの?

消費税の計算方法を選択できる制度だよ!

とりあえず簡易課税を選べばいいの?

簡易課税がいいかは人によって違うよ!詳しく紹介するね!

インボイス(適格請求書)を発行する課税事業者になったら、消費税の確定申告をしなければなりません。

消費税の計算方法には、簡易課税と一般課税の2種類あり、自分にあった方法を選ばなければ損することになるので注意が必要です。

消費税の計算がシンプルな簡易課税を選ぶと、事務作業が楽になる一方で、業種や仕入税額によっては納税額が多くなってしまいます。

インボイス登録をする際は、簡易課税の計算方法や注意点を確認して、自分にあった課税方法を選択していきましょう。

- 簡易課税と一般課税の違い

- 簡易課税を選択する際の注意点

- 簡易課税事業者になるための要件

損をしないように適切な課税方法を選択しよう!

簡易課税とは

消費税の計算方法を大きく分けると、一般課税・簡易課税の2種類があります。

どちらの計算方法を選ぶかによって納税額が大きく異なるので、自分にあった方法を選択することが大切です。

簡易課税の特徴やメリットを詳しく解説するね!

売上額から消費税額を簡単に計算ができる

一般課税では、受け取った消費税と支払った消費税の差額を計算して申告することとなります。

一方、簡易課税では、売上にかかる消費税額に「みなし仕入率」をかけて納税額を計算します。取引を一つひとつ確認する必要がないので、経理作業の負担を軽減できるのがメリットです。

やっぱり計算が楽なのがいいよね!

みなし仕入れ率は業種によって異なる

簡易課税で使われる「みなし仕入率」は、下図のように業種によって異なります。

たとえば、年間売上600万円(消費税額60万円)の飲食店経営者が簡易課税で申告する場合は、以下のように計算します。

売上税額 ー 売上税額 × みなし仕入率 = 消費税額

60万円 ー 60万円 × 60% = 24万円

簡易課税を選択する際の注意点

簡易課税を選択する際は、以下のポイントに注意しましょう。

- 簡易課税が得なのかは人による

- 簡易課税を選択すると2年間は変更できない

事務作業を減らす効果がある簡易課税ですが、必ずしも得をするわけではないので注意しましょう。

それぞれの注意点を紹介するね!

簡易課税が得なのかは人による

「計算が簡単だから」と安易に簡易課税を選択すると、納税額が多くなってしまう可能性があります。簡易課税では、実際に支払った消費税に関わらず、売上税額にみなし仕入率をかけた金額を納税することとなるためです。

たとえば、飲食店経営者のある年の売上税額が30万円、仕入税額が40万円だった場合、すでに10万円多く納付しているにも関わらず、簡易課税を選択すると12万円の追加納税が必要になってしまうのです。

売上税額 ー 売上税額 × みなし仕入率 = 消費税額

30万円 ー 30万円 × 60% = 12万円

一方、受け取った消費税よりも支払った消費税が多い場合、一般課税で申告すれば還付金が受け取れます。

売上税額 ー 仕入税額 = 消費税額

30万円 ー 40万円 = ▲10万円(還付金)

設備投資をしたなど、支払った消費税のほうが明らかに多い場合は、簡易課税ではなく一般課税を選択するのがおすすめです。

なお、受け取った消費税より支払った消費税のほうが少ない場合は、みなし仕入率によって、一般課税と簡易課税のどちらがお得になるかが決まります。

どちらでも申告できるように、計算方法や違いを理解しておこう!

簡易課税を選択すると2年間は変更できない

簡易課税を選択すると、2年間は一般課税に変更することができません。

簡易課税をやめる場合は、適用をやめたい期間の前日までに「消費税簡易課税制度選択不適用届出書」を所轄税務署長に提出しましょう。

簡易課税事業者になるための要件

簡易課税を選択するには、以下の要件を満たさなければなりません。

- 前々年の課税売上高が5,000万円以下

- 必要な届出を提出している

前々年の課税売上高が5,000万円以下

前々年の課税売上高が5,000万円を超えると、簡易課税を選択できなくなるため、一般課税を選ぶこととなります。

なお、図のように前年度の課税売上高が5,000万円以下であれば、次年度以降に簡易課税を選択することが可能です。

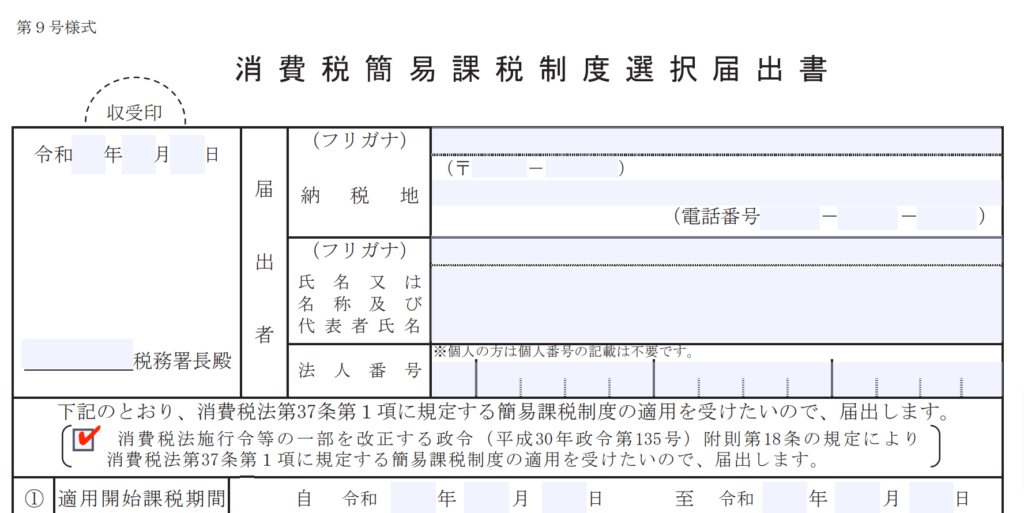

必要な届出を提出している

簡易課税事業者になるには、原則として適用したい期間の前日までに「消費税簡易課税制度選択届出書」を、納税地を所轄する税務署長に提出する必要があります。1月1日から12月31日が事業年度となる個人事業主であれば、前年の12月31日までに提出すれば適用が受けられます。

なお、令和5年10月からのインボイス制度の開始に関する特例によって、令和5年12月31日までに提出すれば、令和5年度分を簡易課税で申告することが可能です。

特例の適用を受けたいのであれば「下記のとおり、消費税法第37条第1項に〜」の部分をチェックしようね!

まとめ:適格請求書発行事業者の登録手続きも忘れずに

インボイス登録をするには、消費税を納付する課税事業者にならなければなりません。

一般課税と簡易課税を選択するかによって、納税額が大きく変わるので、それぞれの特徴を理解したうえで適切な課税方法を選びましょう。

freeeインボイス登録申請ナビを使うと、簡易課税の選択申請書も同時に作成できるので、ぜひ活用してみましょう。

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!