なんか税金ばっかり払ってお金が増えないなぁ

5円くん、ちゃんと節税してる?

節税ってよくわからないんですよね…

じゃあ節税についてわかりやすく解説するね!

5円くんのように「税金が多いな」と悩んでいませんか?

実は収入を増やさなくても、納める税金を減らし、手取り金額を増やす方法があります。

それは「節税」です。お金を増やすことにはリスクが伴いますが、節税にはリスクがありません。節税への理解を深めて、納税額を少しでも抑えましょう。

- 節税の仕組み・計算方法

- 節税をする際の注意点

- サラリーマンができる節税方法

↓動画で視聴したい方はこちら↓

節税とは

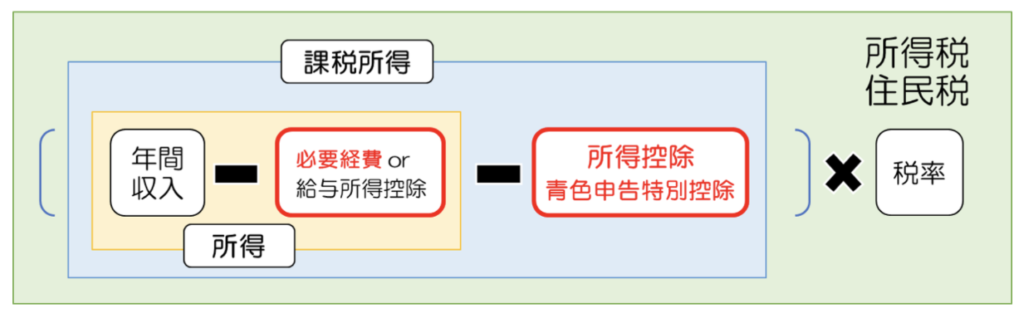

節税とは、法律の範囲内で納める税金を減らすことです。納税額は次の計算式で求められ、税金を減らすためには、所得を減らし、控除を増やすことが必要です。

つまり、たまたま税金が減った場合や法律の範囲を超えて税金を減らすことは節税ではありません。

また、法律の範囲を超えて税金を減らす行為は脱税といい、犯罪行為です。脱税が発覚すると、多額の罰金や周囲の信頼低下など、取り返しのつかないことになってしまいます。

脱税は犯罪だから絶対にしたらダメだよ!脱税を知りたい人はこの記事を見てね!

収入を減らす節税は逆効果になる

売上や給料などの収入を減らせば、所得が減り納税額は少なくなります。しかし、収入が減ると、手元に入るお金も減ってしまい、生活に使えるお金も減ってしまいます。

収入を減らしてもお金が増えないんだね!

節税は収入じゃなく所得を減らすことが大切だよ!

節税には控除と経費が必須

所得を減らす方法には、控除と経費があります。控除とは、収入から一定の金額を差し引くことをいい、経費も同じ効果があります。

- 取引先との食事代

- 業務用スマホの通信費

- ふるさと納税の寄付金額

- 社会保険料や生命保険料

個人事業主の場合、家賃や光熱費を経費に入れたり、小規模企業共済への掛金を支払ったりすると所得が減らせます。ぜひ活用してみましょう。

控除について、この記事で詳しく解説してるよ!

節税方法はフリーランス・サラリーマンで違う

フリーランスとサラリーマンでは、使える控除や経費の範囲が異なります。おトクに節税をしていくためには自身の状況に合わせた節税方法の選択が大切です。

え、じゃあサラリーマンの僕はどうしたらいいの…

それぞれの節税方法をわかりやすく解説するね!

フリーランスの節税方法

フリーランスが活用できる主な節税方法は、以下の通りです。

- 必要経費を増やす

- 青色申告特別控除を活用する

- 所得控除を増やす

なんか難しそうだね…

わかりやすく解説していくね!

必要経費を増やす

必要経費は売上を上げるために使用した費用をいい、収入から差し引くことができます。具体的には、以下の費用があります。

- YouTubeの撮影機材

- ライティングに使うパソコン

- せどり・物販の仕入れ

しかし、YouTubeの撮影機材やパソコンを私用で使っていると経費と認められないケースがあります。最終的に「事業に必要な経費か」を判断するのは税務署です。質問された時に答えられる根拠を準備しておきましょう。

経費は「事業との関わり」を明確にすることが大切だよ!

青色申告特別控除とは

確定申告には、青色申告と白色申告があり、フリーランス・個人事業主のみ青色申告が認められています。青色申告を活用すると10〜65万円の控除が受けられます。

青色申告は満たしている要件によって控除金額が異なり、65万円の最大控除を受けためには、以下のすべてを満たす必要があります。

- 複式簿記による記帳する

- 貸借対照表と損益計算書を添付する

- 収支の根拠資料を7年間保存する

- 帳簿を電子保存し、電子申告する

え、よくわかんない…。

会計ソフトを使えば簡単にできるよ!

サラリーマンの節税方法

サラリーマンの節税方法は以下の通りです。

- 給与所得控除

- 所得控除

所得控除の金額は、扶養控除や配偶者控除、社会保険料控除などの環境で決まるので、意図的に控除額を増やすことは基本的にできません。また給与所得控除は、給与によって控除金額が決定されます。

え、節税できないってこと?

うん、大きな節税はできないね…だからサラリーマンは節税できないっていわれるんだよね…

じゃあサラリーマンは不利じゃん!

でも、副業すれば節税ができる可能性があるよ!解説するね!

大きな節税ができないサラリーマンに残された方法は副業です。

副業はフリーランスと同様の事業収入になります。事業収入では、サラリーマンが使えなかった必要経費や青色申告控除が利用できます。

副業は、サラリーマンの「安定」とフリーランスの「節税」が同時に活用できる方法です。収入を増やしたいという方は、ぜひ実践してみましょう。

節税で得られる効果と金額

フリーランス・サラリーマンに関わらず、節税で得られる効果と金額を意識しましょう。節税金額より大きな労力と支出を使ってしまうと、節税している意味がなくなってしまうためです。

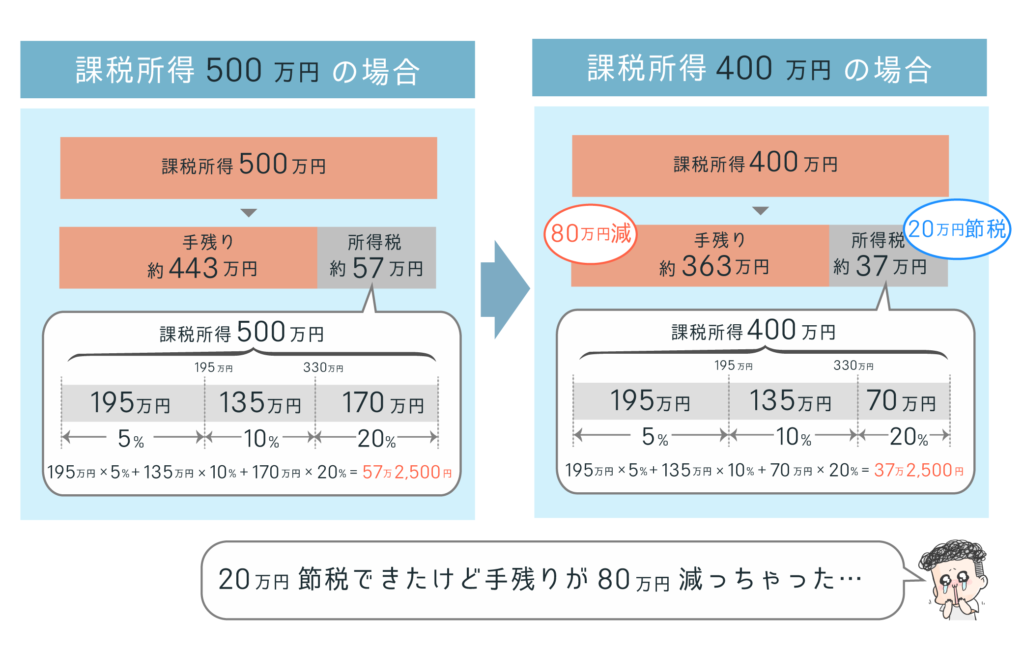

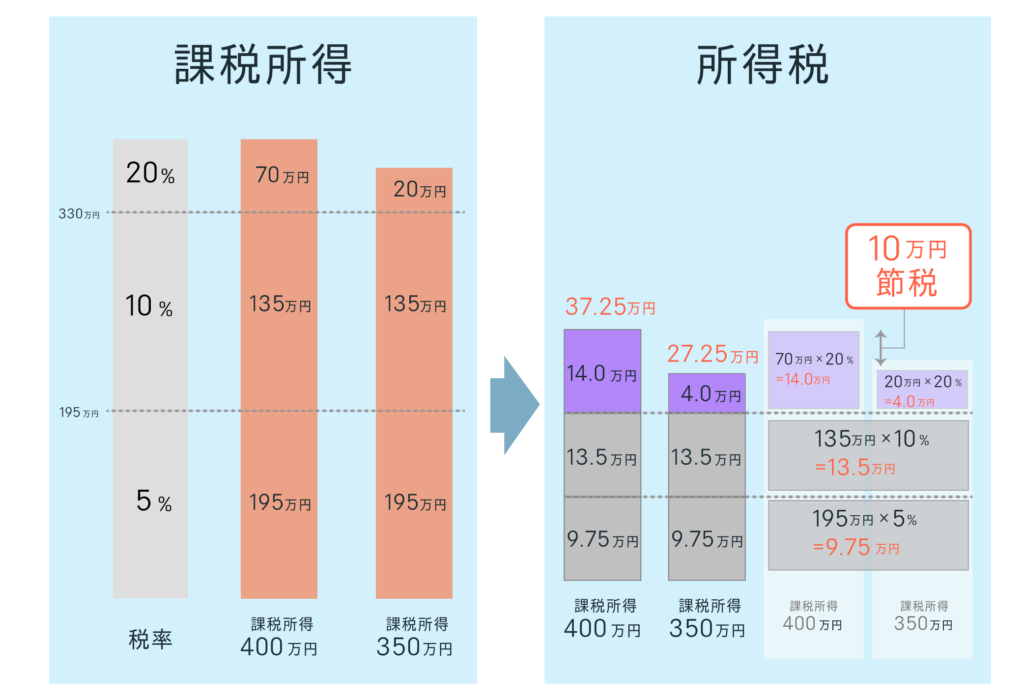

課税所得400万円から50万円所得を減らしたケースを紹介します。

課税所得を50万円減らすことで10万円の節税効果があります。しかし、10万円の節税のために無駄な出費をしたり、大きな労力を使ったりすると、節税効果が薄れてしまいます。

「その経費は必要なのか」をしっかり考えようね!

まとめ:節税への理解を深めて、正しく納税額を減らそう

節税を利用すれば、自分で使えるお金を増やせます。しかし、必要以上に収入を減らす行為や必要のない経費は、使えるお金を減り、生活をより苦しいものにしてしまいます。また法律の範囲を超えた節税は脱税となってしまうので、節税は正しい知識を深めたうえで活用しましょう。

- 収入を減らす節税は手元のお金が減る

- 節税金額に対する効果と労力を考えることが大切

- サラリーマンの節税には副業が必須

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!