年金を受け取ったら確定申告しないといけないの?

年金収入が年間400万円を超えたら確定申告が必要だよ!

じゃあ400万円以下だったらしなくていいんだね!

ほかに所得があったり、受けたい控除があったりするときは確定申告をする必要があるよ!詳しく解説するね!

老齢年金や退職年金などの年金収入には税金がかかるため、原則として確定申告が必要です。確定申告の対象者が申告しなければ、ペナルティを受ける可能性があるので注意しなければなりません。

ただし、一定条件を満たす年金受給者は確定申告が不要となる制度が設けられているため、申告しなくてよいケースもあります。

自身が確定申告しなければならないかを正しく判断するためにも、判断基準を押さえておきましょう。

- 課税される年金と課税されない年金

- 年金受給者が確定申告不要となる要件

- 確定申告をして得するケース

確定申告不要でも申告した方がよい場合があるから、しっかり学んでおこう!

↓動画で視聴したい方はこちら↓

【結論】年金収入が年間400万円を超えると確定申告が必要

年金収入が年間400万円を超えると、翌年の2月16日~3月15日に確定申告をしなければなりません。

申告期限を過ぎると延滞税や加算税などのペナルティを受けることになるので注意しましょう。

課税される年金と課税されない年金を詳しく解説するね!

課税される年金

課税される年金は以下の3つです。

- 老齢年金

- iDeCo・企業年金

- 退職年金

複数の年金を受給している場合は、すべてを合算した金額が400万円を超えているかを確認しましょう。

課税されない年金

病気やけがなどで働けなくなった場合に受け取る「障害年金」や、亡くなった人に生活を支えられていた遺族が受け取る「遺族年金」は、救済目的に給付される年金なので課税対象外です。

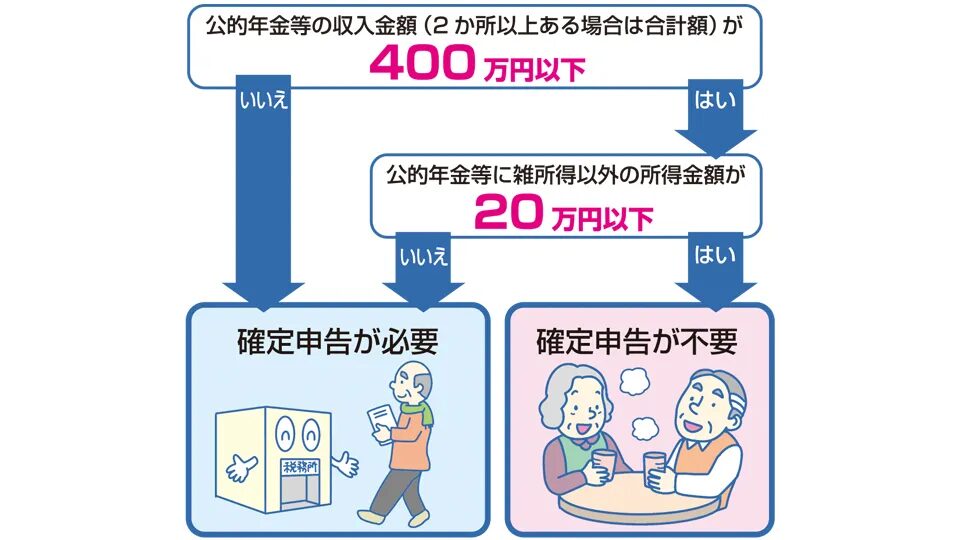

年金受給者の確定申告不要の3要件

老齢年金や企業年金、退職年金などの年金は雑所得として見なされ、課税対象となっています。

ただし、年金受給者の確定申告手続きへの負担を減らすために、以下の3要件すべてに該当する場合は確定申告を免除する「確定申告不要制度」が設けられています。

それぞれの要件を詳しく解説するね!

公的年金等の収入合計額が400万円以下

公的年金等の収入合計額が年間400万円以下であれば、基本的に確定申告をする必要がありません。老齢年金や退職年金など複数の年金を受給している場合は、すべてを合算した収入金額で判断しましょう。

たとえば、老齢年金で年間200万円、退職年金が年間200万円、iDeCoで年間100万円を受け取っている場合、公的年金等の収入合計額は500万円となるので確定申告が必要です。

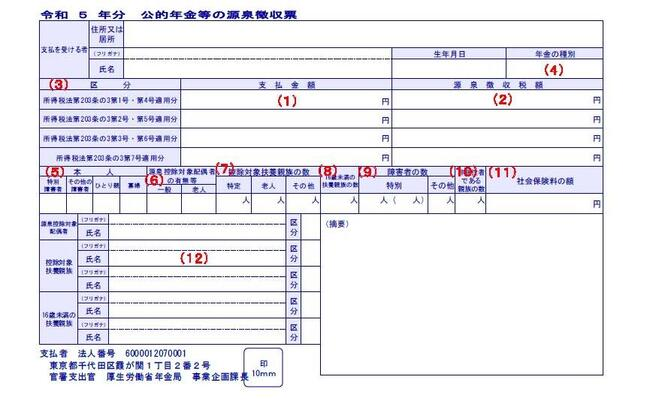

受給した年金すべてが源泉徴収の対象

受給した年金がすべて源泉徴収の対象となっていれば、源泉徴収によってあらかじめ所得税を差し引いた金額が支給されているため、確定申告をする必要はありません。

老齢年金の源泉徴収税額は、毎年1月頃に送られてくる「公的年金等の源泉徴収票」で確認できます。

企業年金やiDeCoは、取扱先によって対応が異なるケースがあるので、確定申告時期の2月中旬より前にどのような書類が送付されるのかを確認しておきましょう。なお、外国で支払われる年金は源泉徴収が行われないため、確定申告が不要とならないので注意が必要です。

その他の所得が20万円以下

公的年金の収入合計額が400万円以下で、受給した年金がすべて源泉徴収の対象となっていても、年金以外の所得が20万円を超える場合は確定申告をしなければなりません。

課税対象となる所得は、以下のようなものを指します。

- 不動産所得

- 配当所得

- 譲渡所得

- 生命保険の一時金・満期返戻金 など

その他の所得が20万円以下で確定申告をする必要がなくても、住民税は申告が必要だよ!

確定申告で得するケース

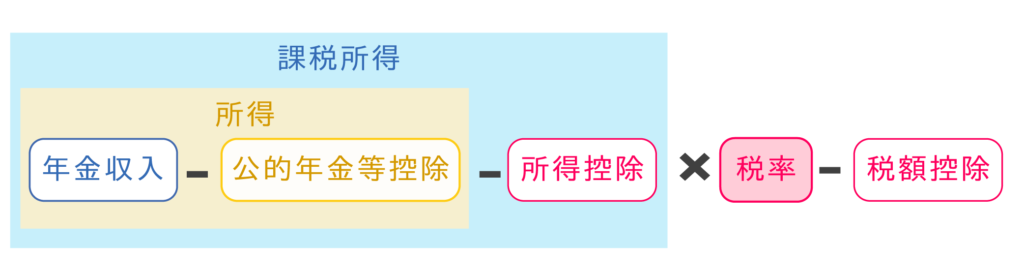

所得税の納税額は、以下の計算式で求められ、確定申告をすることで控除額が増えて得をするケースがあります。

以下のようなケースに該当する場合は、確定申告をすることで納めすぎた税金が戻ってくる可能性があります。

- 一定額以上の医療費を支払った

- ふるさと納税で寄付をした

- 住宅ローンを利用して住宅を購入した

ここからは、確定申告で得するケースを紹介します。

一定額以上の医療費を支払った

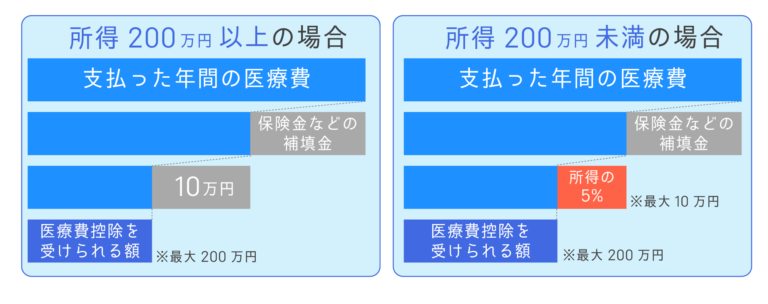

1年間で支払った医療費が保険金などで補てんされる金額を差し引いても10万円を超えているときは、その超えた分が「医療費控除」の対象となります。所得200万円未満の世帯の場合は、以下のように所得の5%を超えた金額が控除対象となります。

なお、医療費控除は自身が支払った医療費だけでなく、生計を一にする配偶者や親族の医療費も対象となります。

医療費控除は市販薬の購入代金が年間12,000円を超える場合に適用できる「セルフメディケーション税制」と併用できないので、どちらがより多くの控除を受けられるのかを確認しましょう。

医療費控除については、この記事で詳しく解説してるよ!

ふるさと納税で寄付をした

ふるさと納税で控除を受けるためには、確定申告が必要です。節税目的でふるさと納税をしても、手続きを忘れると「払い損」になってしまいます。

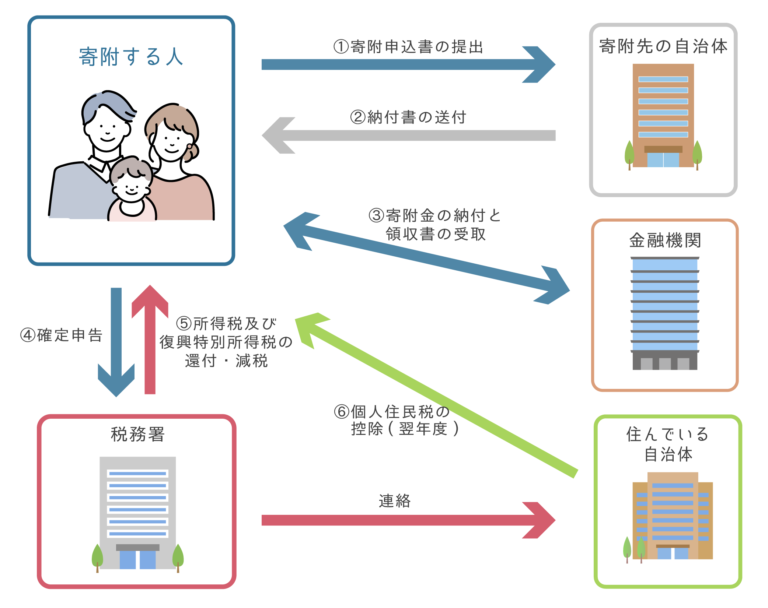

ふるさと納税の手続きの流れは以下のとおりです。

なお、ふるさと納税をする際にワンストップ特例制度を選択すれば、確定申告をすることなく寄付金控除が受けられます。ただし、1年間の寄付先が5自治体を超えたり、確定申告書に記載せずに提出したりすると無効になってしまうので注意しましょう。

ふるさと納税をしたあとの手続きについては、この記事を参考にしてね!

住宅ローンを利用して住宅を購入した

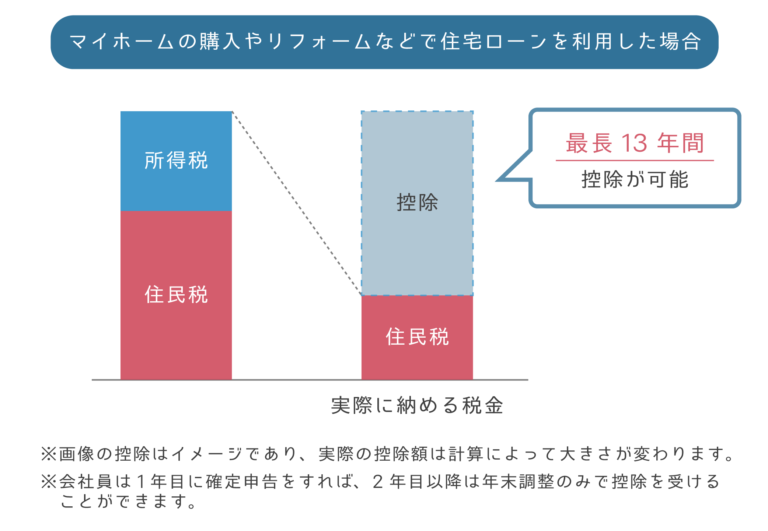

住宅ローン返済額の一部を所得税や住民税から控除できる「住宅ローン控除」を受けるためには確定申告が必要です。住宅ローン控除が適用されれば、新築住宅の場合は住宅ローンの年末残高の0.7%分の控除を13年間も受けられます。

会社員や公務員などの年末調整を受けられる人であれば、住宅ローン減税を受ける初年度のみ確定申告をすれば問題ありませんが、年末調整の対象外となる年金受給者は確定申告が必須となります。

会社を退職した際は、住宅ローン減税の適用期間内であるのかを確認しておきましょう。

まとめ:年金収入が400万円を超えたら確定申告しよう

年金収入が年間400万円を超えた場合は、確定申告をする必要があります。

一方、「年金収入の合計額が年間400万円以下」「受給した年金すべてが源泉徴収の対象」「年金以外の収入が20万円を超えていない」という3要件を満たしていれば確定申告は不要です。

加えて、医療費控除や寄付金控除、住宅ローン控除といった控除制度を受けたい場合も確定申告が必要となるので、自分の状況に応じて判断していきましょう。

- 年金収入が年間400万円を超えたら確定申告が必要

- 確定申告不要の3要件を満たしていれば申告不要

- 確定申告をすることで税金が安くなるケースがある

これからも「日本人がお金に強くなることが日本を強くする」と信じて、ブログやYouTube・Voicy、学校の授業をがんばります。

それでは今日も素敵な一日を。

最後まで読んでくれたあなたに、幸あれ!

誰でもお金について学べるギャグ漫画を作りました

貯金、年金、保険、節税、投資、2,000万円問題…etc.を1冊の漫画で解決!

こどもから大人まで、幅広い層に愛されているお金の本です。お金について学んでほしい”家族や友人へのプレゼント”にも最適!

まずはザックリと、ギャグ漫画でお金の基礎を学ぶのがおすすめです!